Augen auf bei Pacht- und Bewirtschaftungsverträgen

Experten empfehlen zwei Verträge getrennt voneinander abzuschließen

Bewirtschaftungsverträge, insbesondere in Kombination mit Pachtverträgen, erlangen in der weinbaulichen Praxis eine immer größer werdende wirtschaftliche Bedeutung. Dr. Jürgen Oberhofer vom DLR Rheinpfalz erläutert im Folgenden einige wesentliche Punkte, die beim Abschluss solcher Verträge zu beachten sind.

In der Vergangenheit haben Weingüter zunehmend von anderen Winzern, deren Trauben sie in der Vergangenheit zugekauft hatten, die Weinberge gepachtet und sie dem Eigentümer zur Bewirtschaftung in Form eines Bewirtschaftungsvertrags zurückgegeben. Dabei handelt es sich zum einen um einen Pachtvertrag und zum anderen um einen Bewirtschaftungsvertrag. Die Gründe für diese rechtlich relativ schwierigen Vertragskonstruktionen liegen einerseits im Weinrecht, wenn das vermarktende Weingut auf den Begriff „Erzeugerabfüllung“ oder „Gutsabfüllung“ Wert legt, andererseits im Steuerrecht, sofern der vermarktende Betrieb schon relativ große Mengen Trauben, Traubenmost oder Wein zukauft und dadurch die Grenze der Gewerblichkeit erreicht. Vor dem Abschluss solcher Pacht- und Bewirtschaftungsverträge werden häufig nicht alle rechtlich relevanten Aspekte berücksichtigt. Von dieser Vertragskonstruktion wird in erster Linie das Weinrecht, das Steuerrecht, aber auch das Sozialversicherungsrecht tangiert.Das Weinrecht ist zu berücksichtigen

Durch den Abschluss eines Pachtvertrages wird es erforderlich, dass der Verpächter die Fläche in der EU-Weinbaukartei als Abgang und der Pächter die Fläche als Zugang meldet. Hierdurch übernimmt der Pächter die Verantwortung für die Pflege der Rebanlage. Darüber hinaus ist er auch zur Instandhaltung der Rebanlage sowie zur eventuellen Wiederanpflanzung verpflichtet. An diesen Pachtvertrag wird nun ein sogenannter Bewirtschaftungsvertrag gekoppelt, nach dem der Verpächter wiederum die Bewirtschaftung seiner verpachteten Fläche durchzuführen hat. In diesem Vertrag übernimmt er also als Bewirtschafter nicht nur die Ausführung aller anfallenden Weinbergsarbeiten, sondern auch die dem Pächter nach dem Pachtvertrag obliegenden Verpflichtungen und stellt diesen von allen Verpflichtungen gegenüber dem Verpächter – also sich selbst – frei.

Aus weinrechtlicher Sicht ist es wichtig, dass dem Pächter ein Weisungsrecht hinsichtlich Rebschnitt, mineralischer und organischer Düngung, Pflanzenschutzmaßnahmen, Bodenbearbeitung, Ausdünnung, Leseart und Lesezeitpunkt zukommt. Dadurch gehen selbstverständlich auch eventuelle Übermengen auf den Pächter über, da er aus rechtlicher Sicht der Bewirtschafter ist. Ist aus dem Vertrag klar ersichtlich, dass dem Pächter das Weisungsrecht zusteht und von ihm auch wahrgenommen wird, so können ab dem ersten Pachtjahr bei der Etikettierung die möglichen Angaben wie „Erzeugerabfüllung“ und „Weingut“ Verwendung finden.

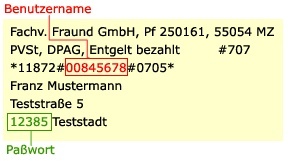

Der Vertrag muss mindestens über zwei Jahre laufen. Elementar ist jedoch, dass der Pächter/Vermarkter nicht nur das Weisungsrecht hat, sondern dass er auch tatsächlich die entsprechenden Weisungen in der Praxis vornimmt. Neben dem Weisungsrecht spielt für die Verwendung des Begriffes „Erzeugerabfüllung“ oder „Weingut“ die Bezahlung der Leistung des Verpächters und Bewirtschafters eine wesentliche Rolle. Der Pächter ist im rechtlichen Sinne der Landwirt und Winzer. Er muss die Verantwortung für die Urproduktion tragen. Das Tragen der Verantwortung wird in der Regel in solchen Verträgen durch den Bezahlungsmodus deutlich. Wird der Bewirtschafter ausschließlich mengen- und qualitätsabhängig bezahlt, so trägt der Pächter kein Risiko und ist somit nicht für die Urproduktion verantwortlich. Bei solchen Vertragskonstellationen ist aus weinrechtlicher Sicht zu unterstellen, dass der Pächter kein Landwirt ist und daher die Bezeichnung „Erzeugerabfüllung“ oder „Weingut“ nicht verwenden darf.

Steuerrechtliche Beurteilung

Der steuerlichen Beurteilung der Pacht- und Bewirtschaftungsverträge kommt eine besondere Bedeutung zu, da sich sowohl beim aufnehmenden Betrieb als auch beim Bewirtschafter wegen der sich ändernden Einkunftsart erhebliche Auswirkungen auf verschiedene Steuerarten, wie Einkommenssteuer, Lohnsteuer oder Umsatzsteuer, ergeben können.

Im Steuerrecht gilt die wirtschaftliche Betrachtungsweise und es kommt nicht darauf an, ob der Wein bezeichnungsrechtlich unter die Begriffe „Erzeugerabfüllung“ oder „Weingut“ fällt. Entscheidend ist, ob die Trauben aus wirtschaftlicher Sicht als Erzeugung des Verpächters/Bewirtschafters oder des Pächters/Vermarkters zu sehen sind. Ausschlaggebend ist demnach, wem die Urproduktion, das heißt die planmäßige Nutzung der natürlichen Kräfte des Bodens zur Erzeugung von Pflanzen sowie die Verwertung der dadurch gewonnenen Erzeugnisse, zuzurechnen ist.

Geprüft wird deshalb aus steuerlicher Sicht, ob beim Abschluss des Pacht- und Bewirtschaftungsvertrags nach dem Willen der Vertragsschließenden zwei Verträge, nämlich ein Pachtvertrag und ein Bewirtschaftungsvertrag, gewollt sind oder ob die Verträge wirtschaftlich auf den Kauf der Ernte ausgerichtet sind. Bei dieser Prüfung spielen die aus bezeichnungsrechtlicher Sicht wichtigen Faktoren wie Art der Bewirtschaftung (Rebschnitt, Düngung und Pflanzenschutz) eher eine untergeordnete Rolle. Entscheidend ist vielmehr, wer das Risiko der Urproduktion (Hagel, Frost, Schädlinge und Krankheiten) trägt. Im Wesentlichen zeigt sich dies an den Vereinbarungen über die Vergütungen, die dem Bewirtschafter zustehen.

Bei der wirtschaftlichen Betrachtungsweise ist zu prüfen, welche Entgelte bei reinen Pachtverhältnissen und bei reinen Bewirtschaftungsverhältnissen andernfalls in der Praxis gezahlt werden. Beim Pachtpreis ist ein Vergleich mit ähnlich gelagerten Pachtverträgen – jedoch ohne Bewirtschaftungsvertrag – in der Regel relativ leicht möglich, da es eine ortsübliche Pacht gibt. Die Schwankungsbreite beträgt hier wenige 100 Euro je Hektar. Bezüglich des Bewirtschaftungsentgeltes ist der Vergleich schwieriger, da in der Praxis relativ wenige reine Bewirtschaftungsverhältnisse bestehen. Es wird deshalb bei Prüfungen von Bewirtschaftungsverträgen davon ausgegangen, dass das Bewirtschaftungsentgelt zumindest die Kosten der Bewirtschaftung decken und der Bewirtschafter auch einen minimalen Gewinn erzielen muss, da kein Dritter einen Bewirtschaftungsvertrag übernehmen würde, bei dem von vornherein die Kostendeckung nicht gegeben ist.

Bewirtschaftungsentgelt orientiert sich oft am Herbstpreis

In der Praxis bestehen immer noch Verträge, bei denen das Bewirtschaftungsentgelt sich aus der angelieferten Traubenmenge multipliziert mit dem Herbstpreis, zuzüglich einem kleineren oder größeren Qualitätszuschlag, errechnet. Dieser Vertragstyp ist aus steuerlicher Sicht als Kaufvertrag für die gesamte Erntemenge zu werten. Allein der Verpächter/Bewirtschafter trägt hier das Risiko der Urproduktion. In diesem Fall erzielt der Verpächter weiterhin Einkünfte aus Land- und Forstwirtschaft.

Die Umsätze aus dem Verkauf der Trauben können weiterhin nach Durchschnittssätzen für land- und forstwirtschaftliche Betriebe bei der Umsatzsteuer besteuert werden. Trotz des vorhandenen Pachtvertrages liegt bei dem Pächter ein Zukauf fremder Erzeugnisse vor. Dieser Zukauf kann zur Gewerblichkeit des ganzen Betriebes führen, wenn mit den insgesamt zugekauften Erzeugnissen ein höherer Umsatz erzielt wird als mit den Erzeugnissen aus eigener Produktion. Betriebe, die an die Gewerblichkeitsgrenze stoßen, sollten daher unter diesem Gesichtspunkt ihre bestehenden Verträge unbedingt überprüfen und die Bezahlung anders gestalten. Ebenso verliert in dem Fall, dass sich das Bewirtschaftungsentgelt am Marktpreis für Trauben, Most oder Wein orientiert, der Vermarkter die Möglichkeit, die Erzeugnisse als Erzeugerabfüllung oder Gutsabfüllung zu vermarkten.

Bewirtschaftungsverträge mit festem Entgelt

Bei diesen Verträgen erhält der Verpächter/Bewirtschafter einen festen Pachtzins und ein festes Bewirtschaftungsentgelt. Diese Entgelte sind unabhängig von der angelieferten Menge und Qualität der Trauben. In diesem Fall trägt der Pächter und Auftraggeber ganz klar das Risiko der Urproduktion und die gewonnenen Trauben sind als eigene Erzeugnisse anzusehen. Die Zahlungen für Pacht und Bewirtschaftung stellen bei ihm Betriebsausgaben dar.

Der Pachtzins stellt beim Verpächter eine Einnahme aus Land- und Forstwirtschaft dar, solange der Betrieb nicht aufgegeben wird. Eine Fortführung des Betriebs ist auch möglich, wenn keine eigene Fläche mehr bewirtschaftet wird. Auf die Möglichkeit eines sogenannten „Ruhenden Betriebs“ soll hier hingewiesen werden. Nach einer eventuellen Betriebsaufgabe führt der Pachtzins zu Einkünften aus Vermietung und Verpachtung. Die Pachtzahlung ist umsatzsteuerfrei.

Interessanter ist bei der Konstruktion die Frage, wie das Bewirtschaftungsentgeld beim Bewirtschafter aus steuerlicher Sicht eingeordnet wird. Diese Frage wird in der Praxis bei Abschluss derartiger Verträge häufig überhaupt nicht gestellt, obgleich sie für die steuerliche Behandlung des Bewirtschafters elementar ist. Für die steuerliche Einordnung des Bewirtschaftungsentgeltes beim Auftragnehmer ist zu prüfen, ob eine unternehmerische Tätigkeit im Sinne des § 15 Einkommenssteuergesetz oder eine nicht selbstständige Tätigkeit im Sinne des § 19 Einkommenssteuergesetz vorliegt. Für ein Arbeitnehmerverhältnis können folgende Merkmale sprechen:

- persönliche Abhängigkeit

- Weisungsgebundenheit in Bezug auf Ort, Zeit und Inhalt der Tätigkeit

- Ausübung der Tätigkeit gleichbleibend an einem bestimmten Ort

- feste Bezüge

- geringes Unternehmensrisiko

- geringe Unternehmerinitiative

- geringer Kapitaleinsatz

- geschuldete Arbeitskraft anstelle eines geschuldeten Arbeitserfolges

Ist nach der Vertragsgestaltung ein Arbeitsverhältnis anzunehmen, so kann eine Pauschalierung der Lohnsteuer in Betracht kommen. Eine Besteuerung mit dem günstigen Steuersatz von 5 % des Arbeitslohns greift dann nicht, wenn der Bewirtschafter eine land- und forstwirtschaftliche Fachkraft ist, für die eine Besteuerung mit 5 % keine Anwendung finden kann. Dies dürfte in der Regel der Fall sein. Ist der Bewirtschafter Arbeitnehmer, unterliegt das Bewirtschaftungsentgelt nicht der Umsatzsteuer. Vertragsgestaltungen, bei denen der Verpächter/Bewirtschafter als Arbeitnehmer zu werten ist, sind in der Praxis eher unüblich. Zurückzuführen ist das im Wesentlichen darauf, dass die Arbeitszeiten für die Bewirtschaftung in der Regel nicht fest vorgegeben sind, da sie der Bewirtschafter weitgehend selbst wählen kann.

Ebenso ist von einem hohen Kapitaleinsatz auszugehen, wenn der Bewirtschafter mit eigenen Geräten und Maschinen die Bewirtschaftung durchführt. Darüber hinaus ist durch den hohen Kapitaleinsatz (eigener Schlepper des Bewirtschafters) von einer erheblichen Unternehmerinitiative auszugehen. Ist der Bewirtschafter kein Arbeitnehmer, so führt das Bewirtschaftungsentgelt zunächst grundsätzlich zu Einkünften aus einem Gewerbebetrieb. In diesem Fall kommen die begünstigenden Vorschriften für Einkünfte aus Land- und Forstwirtschaft nicht mehr in Frage. Das Bewirtschaftungsentgelt unterliegt bei der Umsatzsteuer in diesem Fall dem Regelsteuersatz von 19 Prozent. Eine Pauschalierung der Umsatzsteuer nach § 24 Umsatzsteuergesetz kann nicht in Anspruch genommen werden.

Wann wird das Bewirtschaftungsentgelt der Landwirtschaft zugerechnet?

Unter bestimmten Voraussetzungen kann das Bewirtschaftungsentgelt jedoch noch dem land- und forstwirtschaftlichen Bereich zugerechnet werden. Aus Vereinfachungsgründen wird die Frage, ob eine gewerbliche Tätigkeit vorliegt, nicht geprüft, wenn der Umsatz aus der Bewirtschaftung für andere land- und forstwirtschaftliche Betriebe nicht mehr als ein Drittel des Gesamtumsatzes und nicht mehr als 51 500 Euro im Wirtschaftsjahr beträgt. Weiterhin findet die Vereinfachungsregelung nur Anwendung, wenn die Geräte, die im Rahmen der Bewirtschaftung eingesetzt werden, auch eigenbetrieblich genutzt werden. Dies ist in der Praxis auch meist der Fall. Ein theoretisch denkbarer Fall könnte hier sein, dass ein landwirtschaftlicher Gemischtbetrieb seine komplette Weinbergsfläche verpachtet und im Rahmen von Bewirtschaftungsverträgen die Bewirtschaftung übernimmt.

Wenn in diesem Beispiel die Nutzung von Ackerflächen auf eigene Rechnung stark überwiegt und der Betrieb dadurch sowohl die Ein-Drittel-Umsatzgrenze als auch einen Umsatz von 51 500 Euro aus Bewirtschaftungsverträgen nicht erreicht, so kann hier trotzdem eine gewerbliche Tätigkeit vorliegen: wenn nämlich für die Bewirtschaftung der Weinbergsflächen Spezialmaschinen angeschafft werden, die im verbleibenden eigenen landwirtschaftlichen Betrieb keine Anwendung finden. Solche Fälle dürften in der Praxis jedoch äußerst selten sein. Kann das Bewirtschaftungsentgelt aus Vereinfachungsgründen noch dem land- und forstwirtschaftlichen Bereich zugerechnet werden, so findet auch die Besteuerung nach Durchschnittssätzen des § 24 Umsatzsteuergesetz Anwendung.

Es gibt in der Praxis jedoch viele Fälle bei der mehr als ein Drittel des Umsatzes aus Bewirtschaftungsverträgen stammt mit der Folge, dass diese Betriebe als Gewerbebetriebe einzustufen sind. Dies trifft auch für Nebenerwerbslandwirte zu, die häufig ihre gesamte Fläche im Rahmen von Pacht- und Bewirtschaftungsverträgen abgeben.

Festes und qualitätsabhängiges Bewirtschaftungsentgelt kombiniert

In der Praxis findet man viele Verträge, die sowohl ein festes als auch ein ertragsabhängiges Entgelt beinhalten. Hier ist eine Beurteilung, ob es sich noch um einen anzuerkennenden Pacht- und Bewirtschaftungsvertrag oder um einen Zukauf handelt, häufig sehr schwierig, da Komponenten in diesen Verträgen enthalten sind, die sowohl für die eine als auch für die andere Variante sprechen. Aus steuerrechtlicher Sicht ist deshalb zunächst zu prüfen, ob der festgelegte Pachtzins dem Entgelt entspricht, das bei reinen Pachtverhältnissen vereinbart wird, bei denen nicht gleichzeitig ein Bewirtschaftungsvertrag besteht. Darüber hinaus muss der fixe Anteil des Bewirtschaftungsentgelts mindestens so hoch bemessen sein, dass die Kosten der Bewirtschaftung gedeckt werden und dem Bewirtschafter wenigstens ein minimaler Gewinn aus dem festen Bewirtschaftungsentgelt verbleibt.

Da häufig die Pacht und ein an den Kosten orientiertes Bewirtschaftungsentgelt bereits den Marktwert beim Traubenverkauf überschreitet, bleibt in diesen Fällen kein oder nur noch ein sehr geringer Spielraum für qualitäts- und ertragsabhängige Bewirtschaftungsentgelte. Entscheiden sich die Vertragsschließenden trotzdem für eine solche Vertragskonstruktion, so müssen sie sich bewusst sein, dass sie sich mit diesen Verträgen auf einen schmalen Grat begeben, der zu erheblichen steuerlichen Auswirkungen führen kann, wenn bei einer Betriebsprüfung die Trauben als Zukauf gewertet werden. Eine Vertragskonstruktion, bei der sowohl feste als auch ertrags- oder qualitätsabhängige Bewirtschaftungsentgelte zum Tragen kommen, ist unbedingt genauestens mit dem Steuerberater abzustimmen. Trotzdem bleibt hier oft die Gefahr der Rechtsunsicherheit. Rechtssicherheit kann nur erreicht werden, indem das Finanzamt um die Erteilung einer Auskunft mit „Bindungswirkung nach Treu und Glauben“ gebeten wird. Hierbei muss ein geplantes Pacht- und Bewirtschaftungsverhältnis umfassend dargestellt werden, das Rechtsproblem ausführlich dargelegt und der eigene Rechtsstandpunkt erörtert und begründet werden. Die Bindungswirkung nach Treu und Glauben tritt jedoch auch hier nur dann ein, wenn die Verträge entsprechend der Darstellung, die zur Bindungswirkung geführt hat, ausgeführt werden. Häufig besteht die Gefahr, dass die Erläuterung von der tatsächlichen Praxis in der späteren Durchführung der Verträge abweicht.

Höhe des Bewirtschaftungsentgeltes von Fall zu Fall unterschiedlich

Bei Beratungsgesprächen wird immer wieder nach der praxisüblichen Höhe des Bewirtschaftungsentgeltes gefragt. Eine allgemein verbindliche Aussage kann hierzu nicht getroffen werden, da sich der Umfang der Bewirtschaftung von Fall zu Fall unterscheidet. Bevor man über konkrete Zahlen spricht, muss zunächst die Frage gestellt werden, welche Leistungen im Bewirtschaftungsumfang enthalten sind. Fragen, die hier immer wieder auftreten, sind zum Beispiel wer die Pflanzenschutzmittel stellt oder wer die Ernte durchführt.

In der Tabelle 1 sind die Gesamtkosten der Traubenerzeugung für 1 ha Rebfläche dargestellt. Der Lohn, die Maschinen- und die Gebäudekosten liegen in der Regel zu 100 Prozent beim Bewirtschafter. Die Neuanlage wurde bei kombinierten Pacht- und Bewirtschaftungsverträgen in der Regel vom Verpächter und gleichzeitigem Bewirtschafter erstellt, sodass ihm auch dieser Betrag zusteht. Handelt es sich dagegen um reine Bewirtschaftungsverträge, denen kein Pachtvertrag vorangestellt ist, so wurde die Neuanlage des Öfteren vom Auftraggeber erstellt, sodass hierfür der Bewirtschafter keinen Ausgleich zugute hat. Der Spezialaufwand beinhaltet Dünge- und Pflanzenschutzmittel und es ist hier entscheidend, wer von beiden diese stellt. Der Zinsansatz für den Boden entspricht dem Pachtpreis. Bei den sonstigen Kosten handelt es sich um die öffentlichen Abgaben aber auch weitere Kostenpositionen wie Büroorganisation und Buchführung. Man kann davon ausgehen, dass etwa zwei Drittel der sonstigen Kosten beim Auftraggeber und ein Drittel beim Bewirtschafter liegen. Nachdem all diese Fragen beantwortet sind, kann auf der Grundlage der Tabelle das Bewirtschaftungsentgelt berechnet werden. Die Angaben in der Tabelle enthalten die Mehrwertsteuer. Bei Arbeitsaufwand ist jedoch lediglich der Zeitbedarf für die Erzeugung von ordentlicher Basisqualität enthalten. Bei höheren Qualitätsanforderungen muss der Arbeitsauwand für das Entfernen von Doppeltrieben oder das Ausdünnen zusätzlich entlohnt werden.

Aus der Sicht der Sozialversicherung

Bei einem anzuerkennenden Pacht- und Bewirtschaftungsvertrag trägt der Pächter das unternehmerische Risiko. Das bedeutet, dass sich für den Auftraggeber weder aus leistungs- noch aus beitragsrechtlicher Sicht irgendwelche Änderungen ergeben. Es kann lediglich sein, dass beim Pächter aufgrund der größeren Fläche etwas höhere Beiträge sowohl bei der landwirtschaftlichen Berufsgenossenschaft als auch bei der der landwirtschaftlichen Krankenkasse anfallen. Aus rechtlicher Sicht wird der Auftragnehmer und Verpächter mit dem Abschluss des Bewirtschaftungsvertrags selbstständiger Lohnunternehmer.

Der Landwirt als Lohnunternehmer

Ein Lohnunternehmen liegt dann vor, wenn gegen Vergütung Tätigkeiten in land- und forstwirtschaftlichen Unternehmen ausgeführt werden, die sonst vom land- und forstwirtschaftlichen Unternehmer selbst oder mit eigenen Arbeitskräften verrichtet würden. Übernimmt ein Landwirt derartige Tätigkeiten als Lohnunternehmer, so hat das folgende Auswirkungen:

Der Landwirt muss bei der landwirtschaftlichen Berufsgenossenschaft einen Sonderbeitrag für Lohnunternehmertätigkeit entrichten. Hier gibt es jedoch in Rheinland-Pfalz eine Sonderregelung: Wenn nur eigene Flächen, die vorher verpachtet wurden, als Lohnunternehmer bewirtschaftet werden, entfällt der Sonderbeitrag. Dies ist eine sehr praxisgerechte Lösung. Aber auch in den Fällen, wo der Sonderbeitrag anfällt, bleibt die finanzielle Belastung in der Regel im überschaubaren Rahmen, sodass dadurch solche Vertragskonstruktionen nicht wesentlich behindert sind. Erhält der Landwirt eine Rente wegen Erwerbsunfähigkeit, so muss er auch das landwirtschaftliche Lohnunternehmen aufgeben, um in den Genuss der Rente zu kommen. Bei der normalen Altersrente dagegen kann das Lohnunternehmen weitergeführt werden. In der landwirtschaftlichen Kranken- und Pflegekasse ist ein Unternehmer der Land- und Forstwirtschaft nicht versicherungspflichtig, wenn er außerhalb der Land- und Forstwirtschaft hauptberuflich selbstständig erwerbstätig ist.

Möglichkeiten der Vertragsgestaltung

Pacht- und Bewirtschaftungsverträge bieten vielfältige Möglichkeiten der Gestaltung. Vor dem Abschluss solcher Verträge sollten sich jedoch beide Vertragspartner über die rechtlichen Konsequenzen, die sich aus den Verträgen ergeben, vollkommen bewusst sein. Es wird deshalb empfohlen, immer zwei getrennte Verträge, nämlich einen Pachtvertrag und einen Bewirtschaftungsvertrag, die rechtlich unabhängig sind, abzuschließen. Bevor ein Vermarkter beide Verträge eingeht, lediglich um die Weine als Erzeugerabfüllung zu vermarkten, sollte er sich reiflich überlegen, ob das Wort „Erzeugerabfüllung“ in der Vermarktung für ihn so wichtig ist. Wer Scheinverträge abschließt, um sich lediglich im Bezeichnungsrecht Vorteile zu verschaffen, wird Schiffbruch erleiden. Aus steuerlicher Sicht ist zu beachten, dass landwirtschaftliche Betriebe eine relativ große Zukaufsmöglichkeit haben. Für Betriebe, die hier an die Grenzen stoßen, bieten Pacht- und Bewirtschaftungsverträge eine ökonomisch sehr interessante Variante.

Der Hauptvorteil von Pacht- und Bewirtschaftungsverträgen liegt jedoch ganz klar darin, dass sich ein Vermarkter Trauben nach seinen Vorstellungen erzeugen lassen kann und bei richtiger Durchführung der Verträge auch die Traubenqualität erhält, die er sich wünscht, da er zum einen das Weisungsrecht hat und zum anderen der Bewirtschafter bei entsprechender Bezahlung, die unabhängig von der Erntemenge ist, sicherlich auch bereit ist, qualitätsfördernde Maßnahmen wie Grünlese durchzuführen. Vor dem Abschluss der Verträge sollten sich beide Vertragsparteien von ihrem Steuerberater ausführlich beraten lassen.

.

.